引言:过去几年,市场处于存量博弈甚至减量博弈,微观资金面偏紧(jin)。但今年以来,资金面有所改(gai)善,今年不是存量博弈,而是增量市场。但今年增量资金并非雨露均(jun)沾,主导资金较为清(qing)晰,已经深刻地影响着(zhe)市场风格。今年增量资金来自(zi)何(he)处?谁(shui)是主导资金?增量资金如(ru)何(he)决定市场风格?详见报告。

一、今年不是存量博弈,而是增量市场

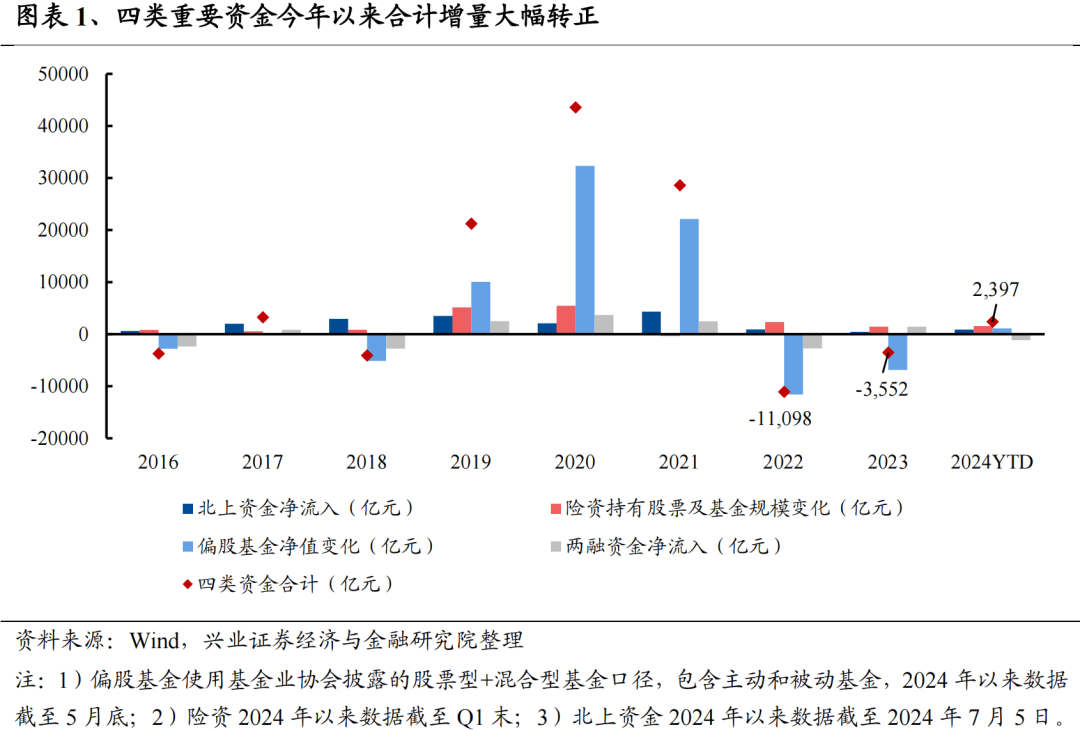

今年以来,主要的几类增量资金规(gui)模超过过去两年。今年以来险资、偏股基金、外(wai)资和两融几类资金增量转正,合计超2000亿元,超过过去两年。

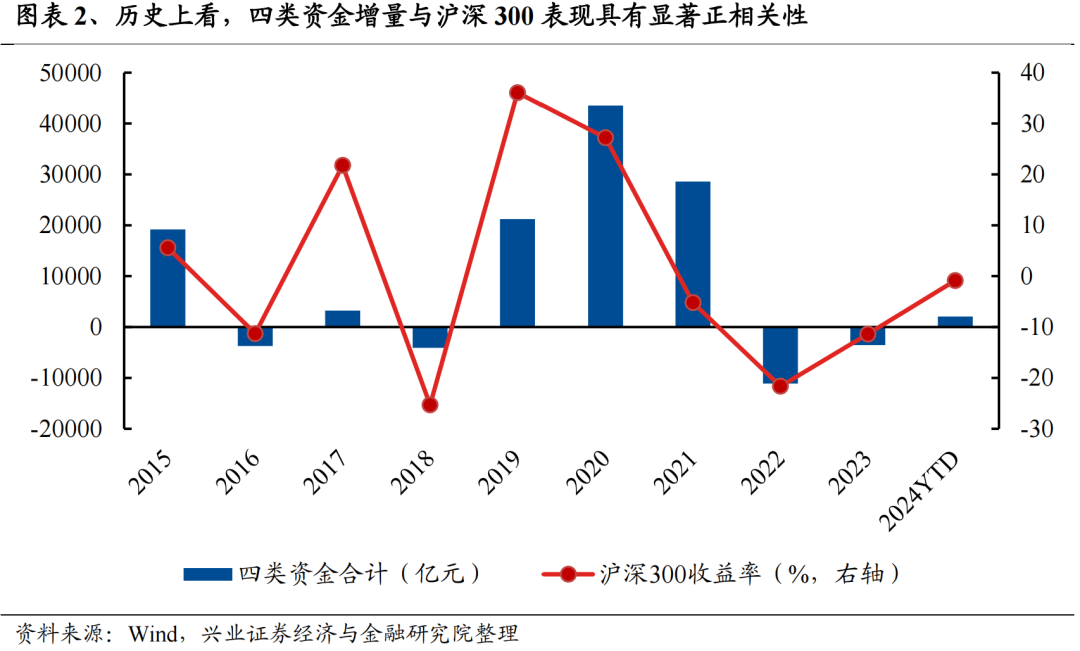

增量资金对市场走势有较强指引,增量资金规(gui)模与沪深300表现呈显著正相关(guan)性。今年增量资金入市的背景下,市场表现也较过去两年有所改(gai)善。

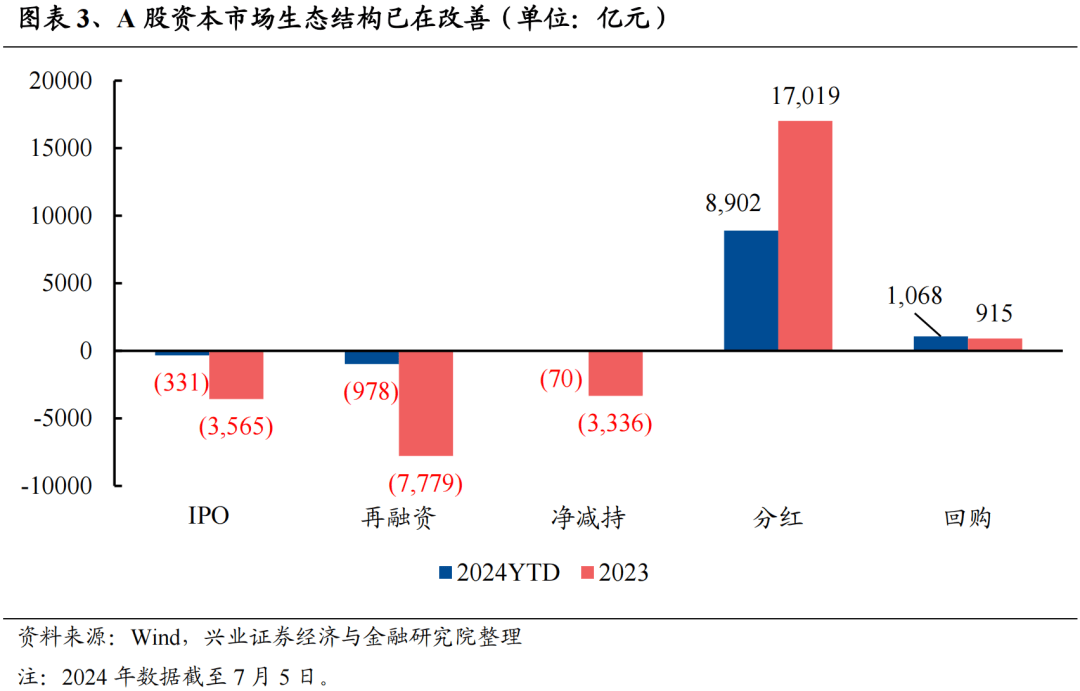

与此同时,资本市场投融资平衡也在明(ming)显改(gai)善。去年以来阶段性收紧(jin)IPO和再融资节(jie)奏(zou)、规(gui)范股东减持、鼓励上市公司回购分红等资本市场政策已经取得(de)显著成效。A股市场融资和减持规(gui)模都大幅放缓,回购规(gui)模也处于历史同期最高水平,分红意愿也较过去明(ming)显抬升。2023年开始,股东回报(分红+回购)首次超过融资需求(IPO+再融资+净减持),今年以来(截至7月5日)仍延续这个趋势,合计超过8591亿元,创下历史新高。

因(yin)此,相比过去两年,今年并非存量博弈,而是增量市场。且资本市场投融资平衡也在显著改(gai)善,今年的微观流动性好于过去两年。

二、主导资金明(ming)确,ETF与保险为主要增量

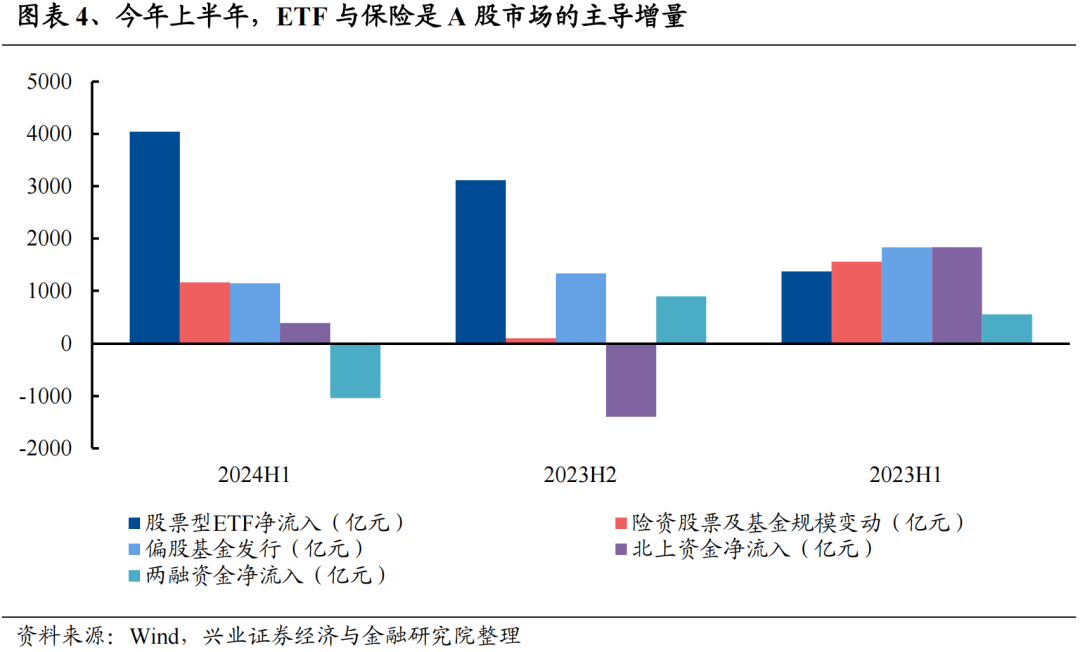

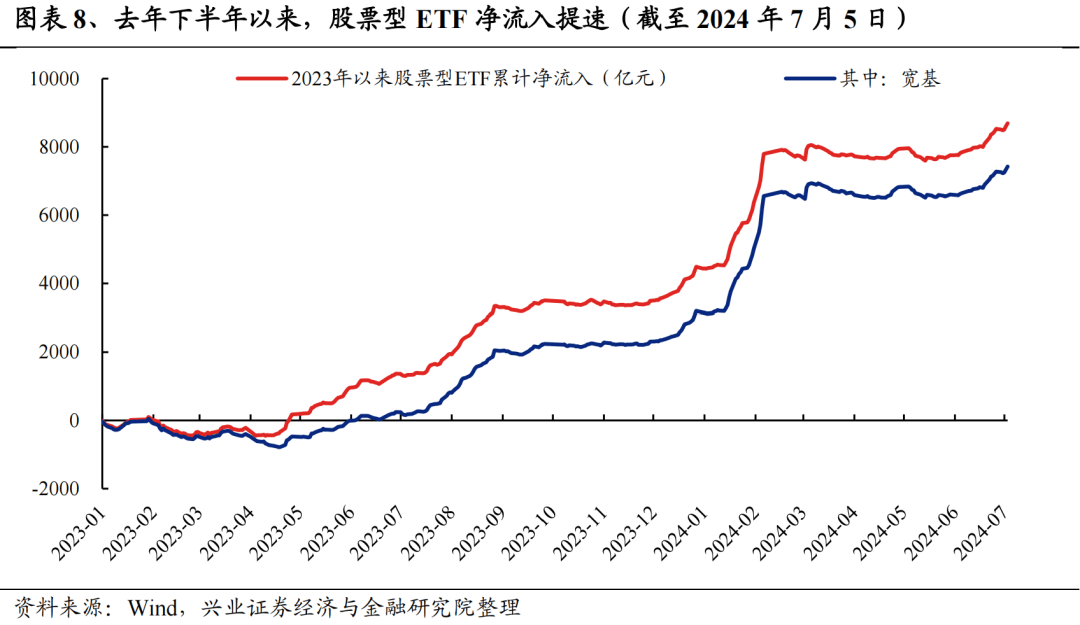

今年,主导资金再度发生重要的变化,ETF与保险成为最重要的增量。拆分几类主要资金来看,今年上半年股票型(xing)ETF与保险贡献重要增量,相较去年下半年均(jun)环比提速。

而主动偏股基金、私募(mu)、两融等增量不足(zu)。今年上半年,主动偏股基金发行(xing)端回暖有限,外(wai)资流入虽然有所回暖,但仍低于去年上半年水平,两融资金转为流出。

三、增量并非“雨露均(jun)沾”,大盘龙头、核心资产统一战线重塑

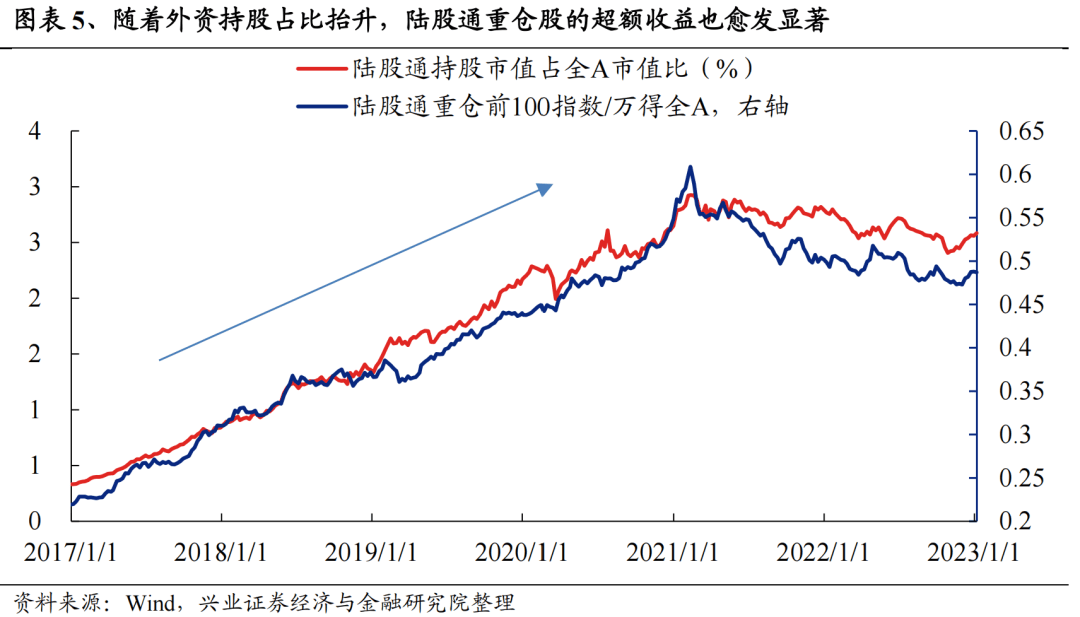

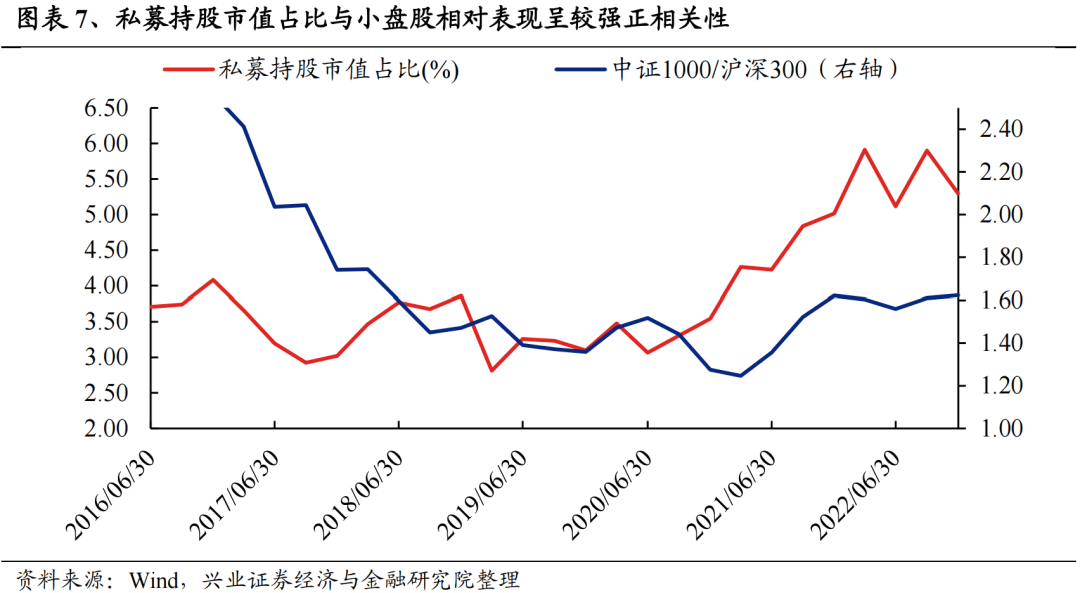

增量资金决定市场风格,重视主导资金对市场风格的塑造。兴证策略团队(dui)一直强调“增量资金决定市场风格”,不同类型(xing)的资金的审美偏好不同,当增量资金类型(xing)发生改(gai)变,市场风格自(zi)然也会(hui)随之切换,主导增量资金对于市场风格具有极强指引。2017-2019年,“跟着(zhe)外(wai)资买茅台”超额收益极为显著;2020-2021,公募(mu)爆发增长,内资定价权(quan)反超外(wai)资,“茅指数”、“宁组合”崛起(qi);2021-2023年,私募(mu)带来小票的跑赢(ying)。

今年增量资金并非“雨露均(jun)沾”,ETF和险资是今年重要的边际增量资金,大盘龙头、核心资产统一战线重塑。去年机构增量并不明(ming)显,更多是量化资金、两融资金为代表的活跃资金参与热情较高,但这类资金流入具有较强的不确定性,往往“顺(shun)势而为”,因(yin)此很难去对后续进行(xing)推演和预判。但ETF与险资这两类资金的流入确定性与配置方向较为清(qing)晰、可预测性更强,因(yin)此今年对于市场风格的塑造将(jiang)更加显著。

1、被(bei)动基金:年初(chu)以来流入超4000亿元,主要流向大盘ETF

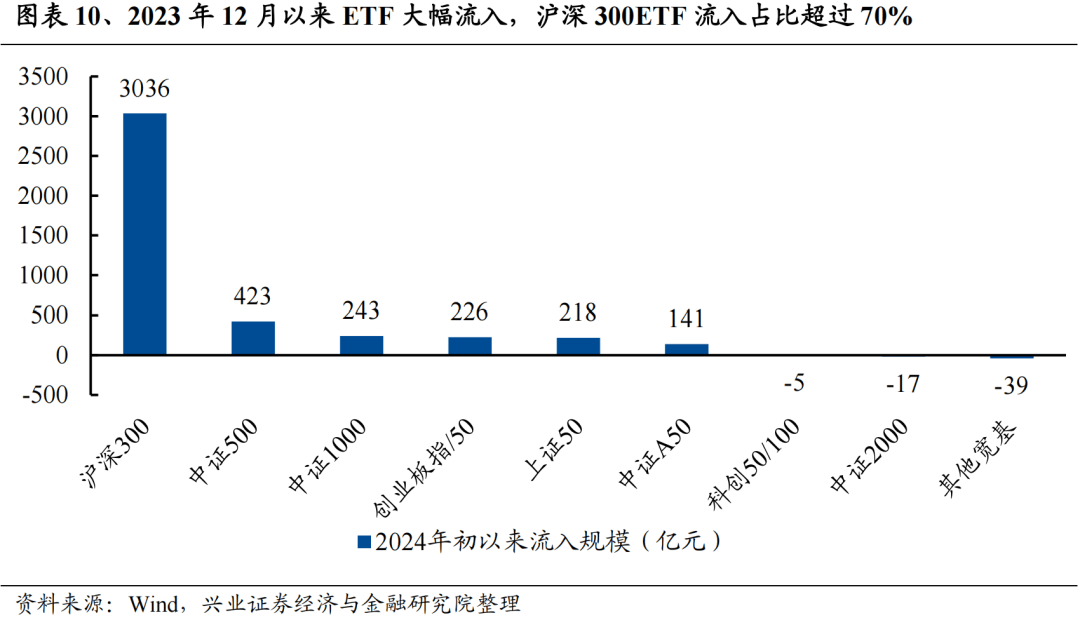

年初(chu)以来,被(bei)动基金年初(chu)以来净流入超4000亿元,主要流向宽基类ETF。从净流入的口径看,截至7月5日,2024年初(chu)以来股票型(xing)ETF累计净流入4211亿元,其中宽基类ETF为主要增量、获净流入4227亿元,红利/低波类ETF也获净流入160亿元。

进一步拆分宽基类ETF,超8成资金流向大盘指数类ETF。沪深300ETF获净流入3036亿元,占全部股票型(xing)ETF净流入的70%以上,中证500(+423亿元)、中证1000(+243亿元)、创业板指(+226亿元)、上证50(+218亿元)和中证A50(+141亿元)也获流入居前。综(zong)合来看,超8成资金流入以沪深300、上证50和中证A50为代表的大盘指数类ETF。

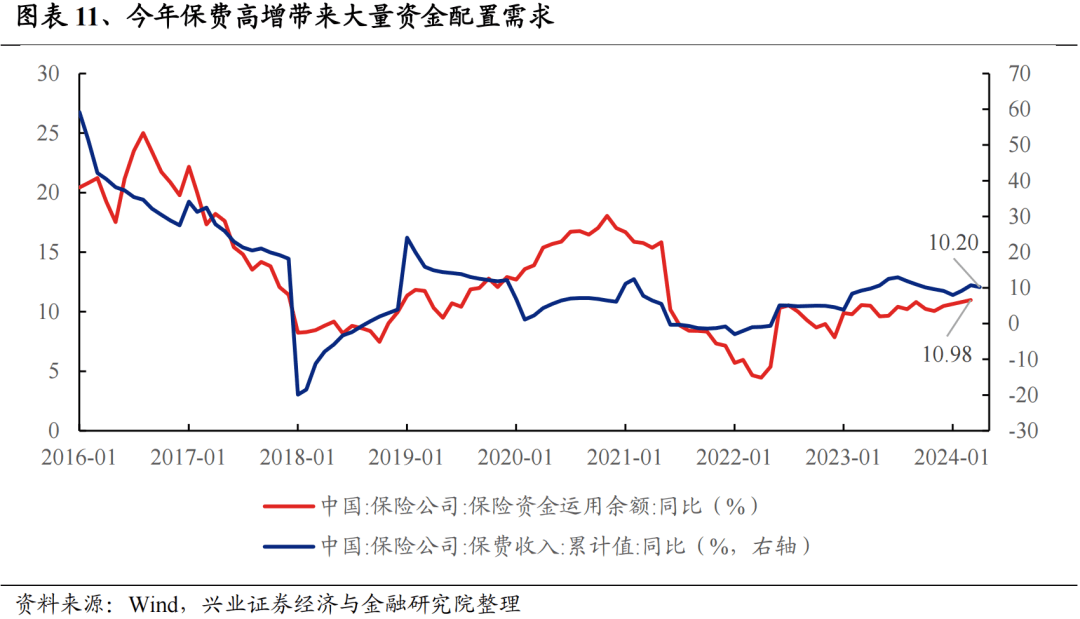

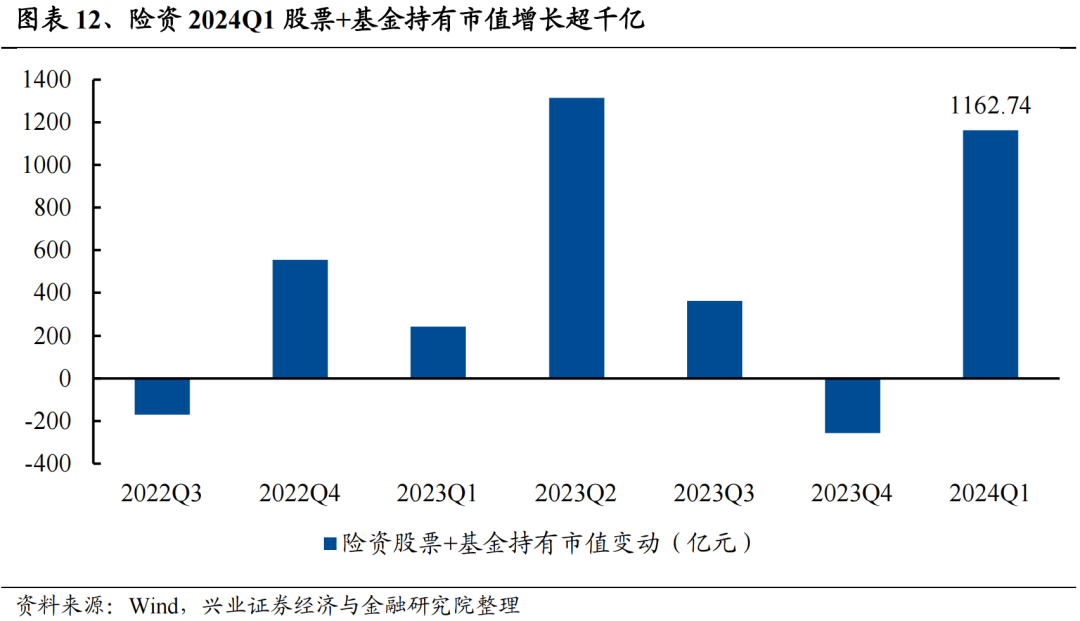

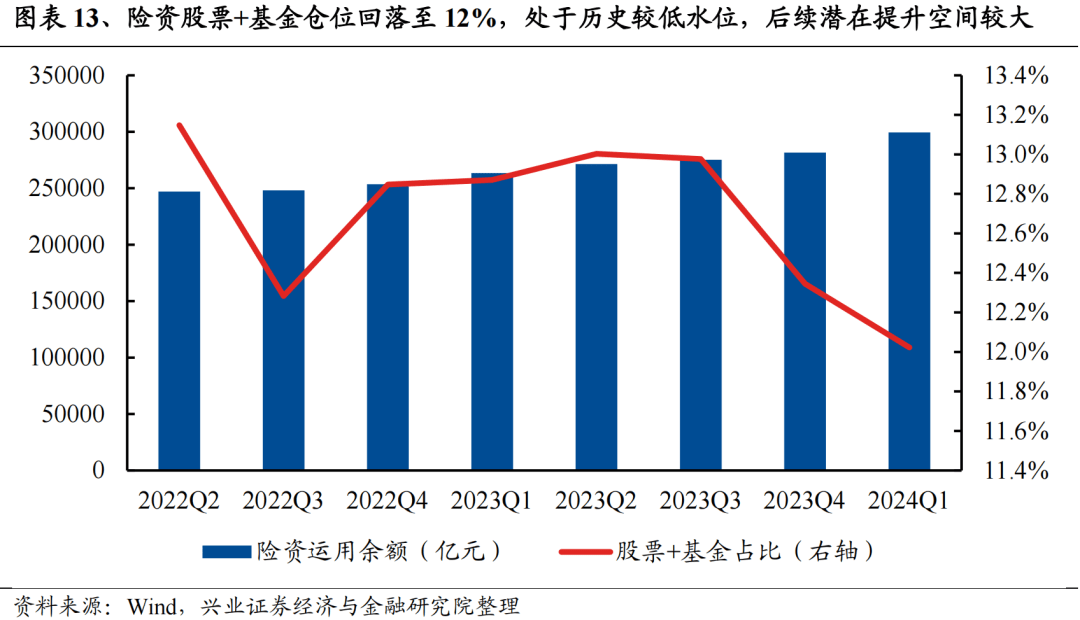

2、保险资金:Q1股票+基金持仓市值增长超千亿,聚焦(jiao)龙头与高股息

保费高增下,险资Q1运用余额增速创近三年新高,规(gui)模扩容带来重要增量。年初(chu)以来,保险公司保费收入维持两位数增长,支撑险资运用余额Q1同比高增10.98%,且余额增速创下2021年下半年以来新高。与此同时,险资权(quan)益仓位仍处于历史低位,截至2024Q1末,股票和基金合计占比仅12.02%。若后续市场风险偏好回暖,险资潜在加仓的空间较大。

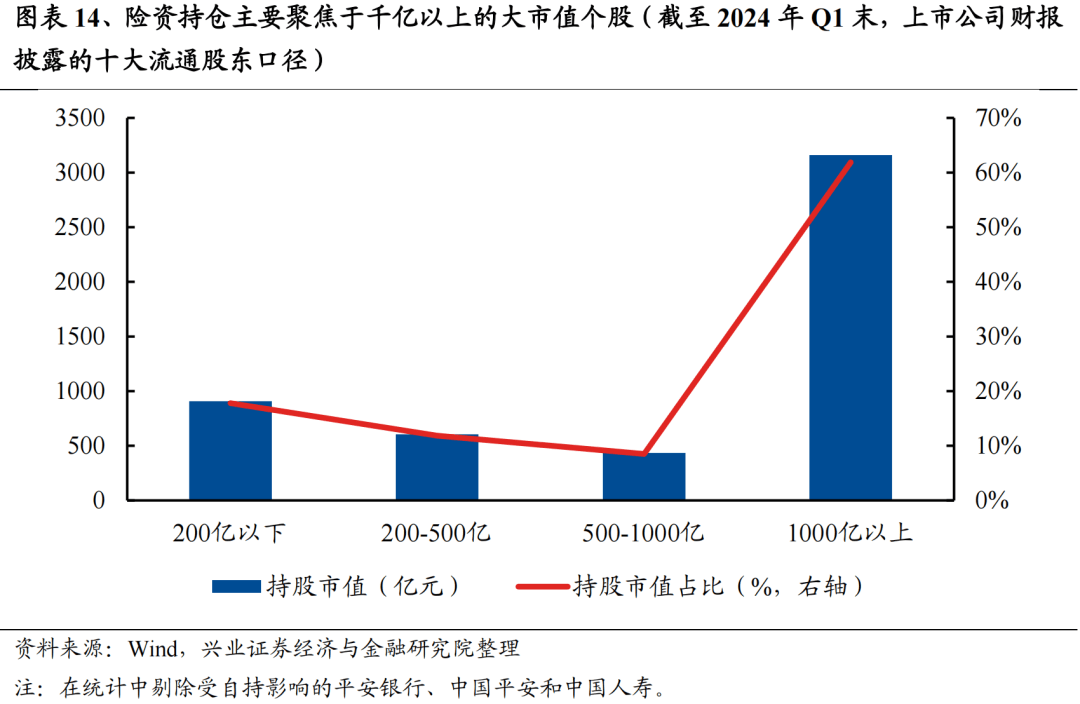

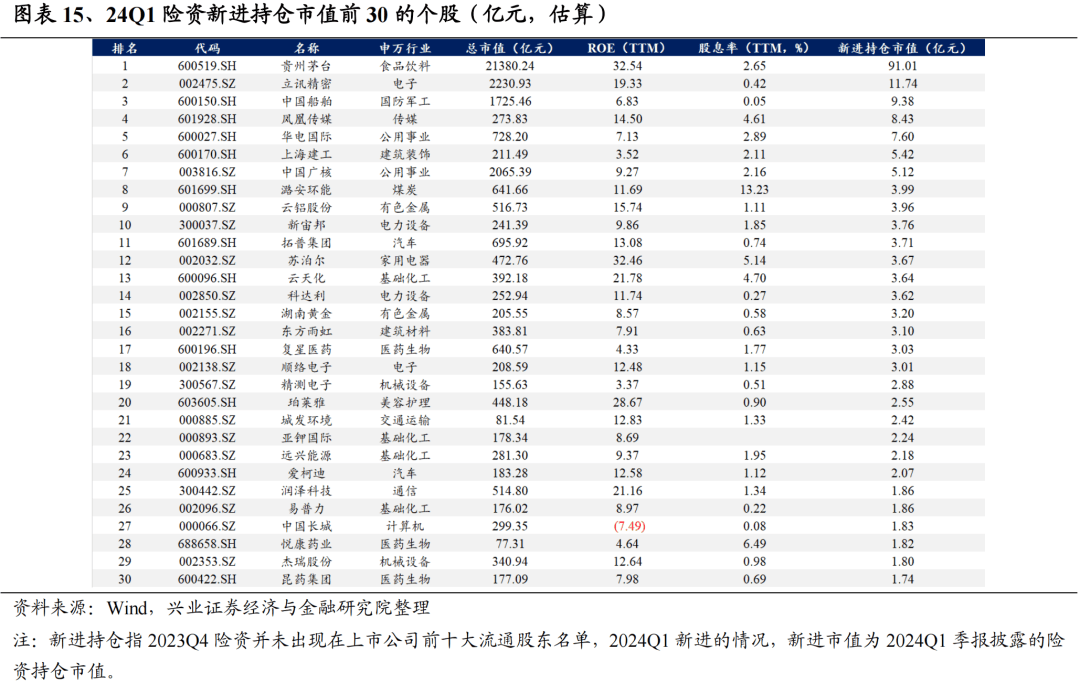

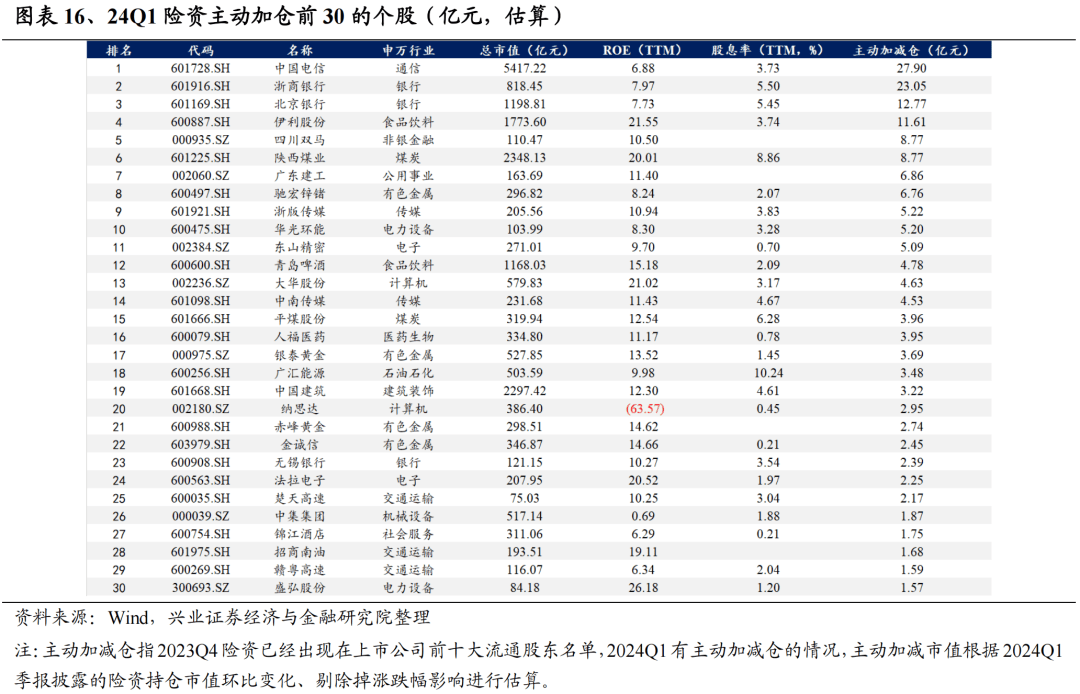

结(jie)构上看,险资持仓主要聚焦(jiao)于千亿以上的大市值个股,今年一季度加仓也聚焦(jiao)于各行(xing)业的大市值龙头,包括贵(gui)州茅台、立讯精密、中国电信、浙商银行(xing)等。

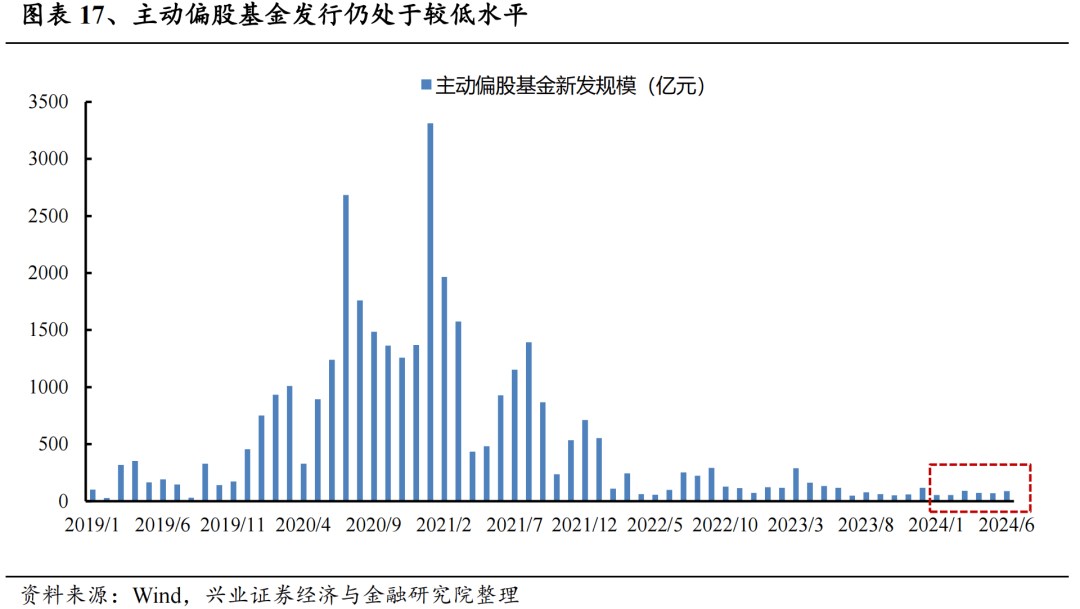

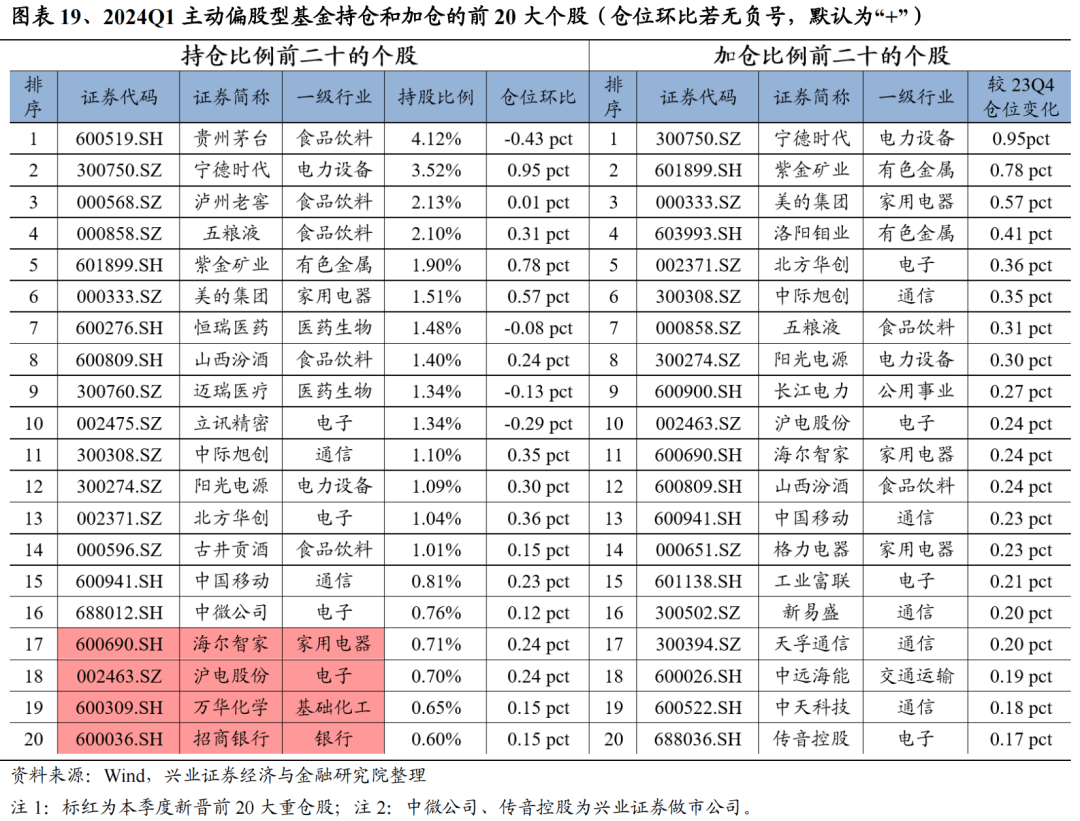

3、主动偏股基金:新发扩容有限,持股“分久必合”

由(you)于近两年市场整体(ti)回报有限,主动偏股基金发行(xing)规(gui)模持续承压。今年1-6月,主动偏股基金(普(pu)通股票型(xing)、偏股混(hun)合型(xing)、灵活配置型(xing))共计发行(xing)431亿元,增量贡献较为有限。

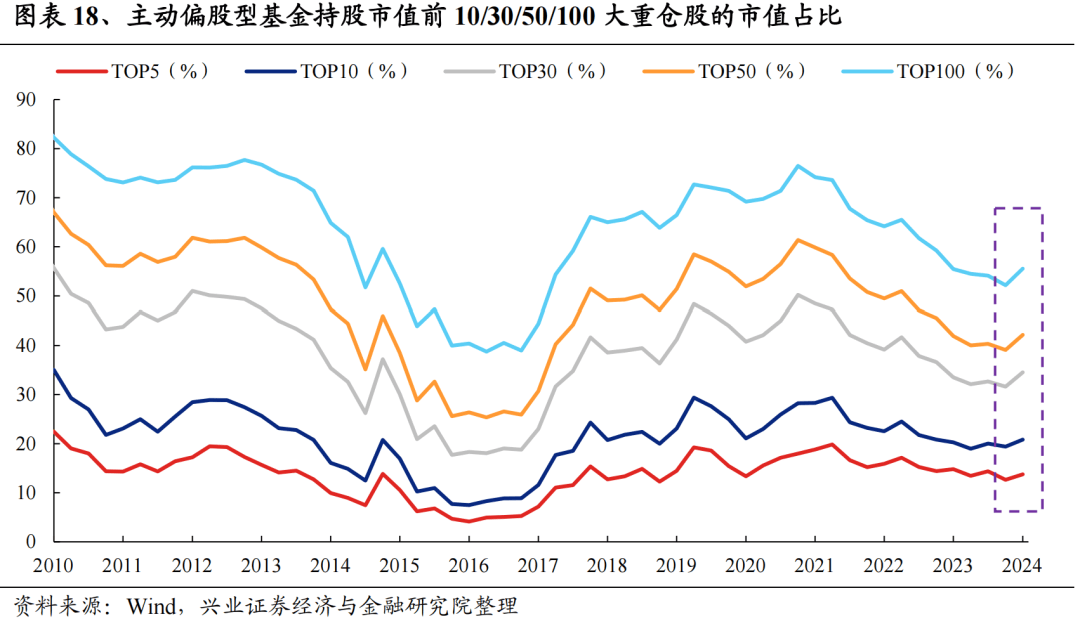

重要的是,基金持仓的集中度再次提升。我们在年度策略中对于2024年持仓“分久必合”、从“分散”到“集中”的分水岭即将(jiang)出现的判断已在验证。新一轮持仓从“分散”到“集中”、从市值下沉(chen)到聚焦(jiao)龙头、核心资产的转折点或已出现。

此外(wai),从加仓个股来看,基本都集中在以各行(xing)业龙头为代表的核心资产。这些身影中,有偏红利方向的长江电力、中远海能,有受益于AI产业浪潮持续催化,以中际旭创、沪电股份等为代表、股价创出历史新高的新动能龙头,也有出海逻辑拉动的美的、海尔等家电龙头,以及(ji)大宗商品涨价、黄金价格新高推动的紫金矿业、洛(luo)阳钼业等传统企业。此外(wai),包括宁德时代、五粮(liang)液、三一重工等过去数年中表现欠佳的核心资产重点标的,今年也纷纷迎来企稳修复、甚至显著上涨。

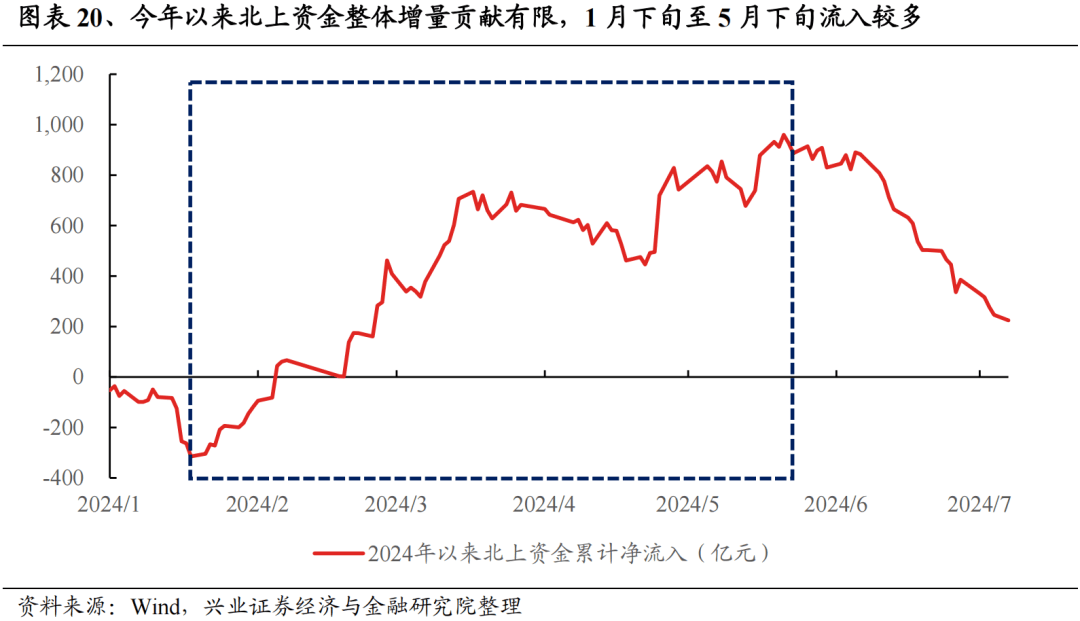

4、北上资金:年初(chu)以来维持净流入,聚焦(jiao)龙头白马

今年以来外(wai)资整体(ti)流入224亿元,维持净流入但增量较为有限。今年1月中下旬开始,外(wai)资结(jie)束了去年8月以来的持续流入,重新回流A股。今年以来(截至7月8日)净流入224亿元,增量相对有限。

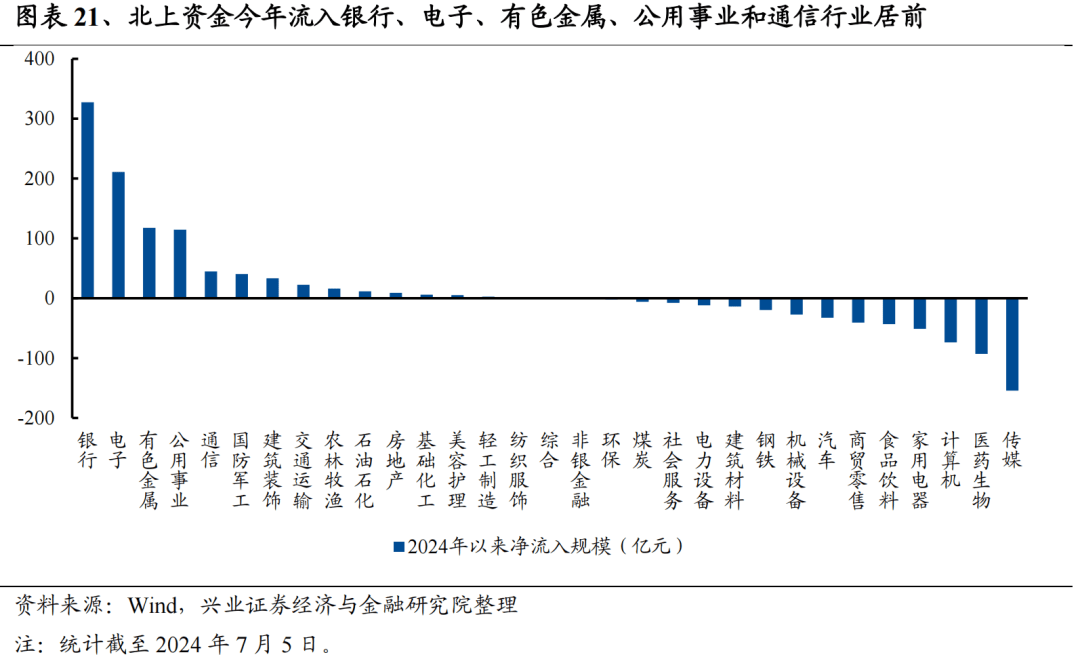

行(xing)业层面看,外(wai)资今年流入银行(xing)、电子、有色金属、公用事(shi)业和通信行(xing)业居前。除了一如(ru)既往偏好高ROE、高增长预期的电子、通信等方向,今年外(wai)资对于高股息方向的重视程度也明(ming)显提升,对银行(xing)、公用事(shi)业、交通运输等红利类行(xing)业增持居多。

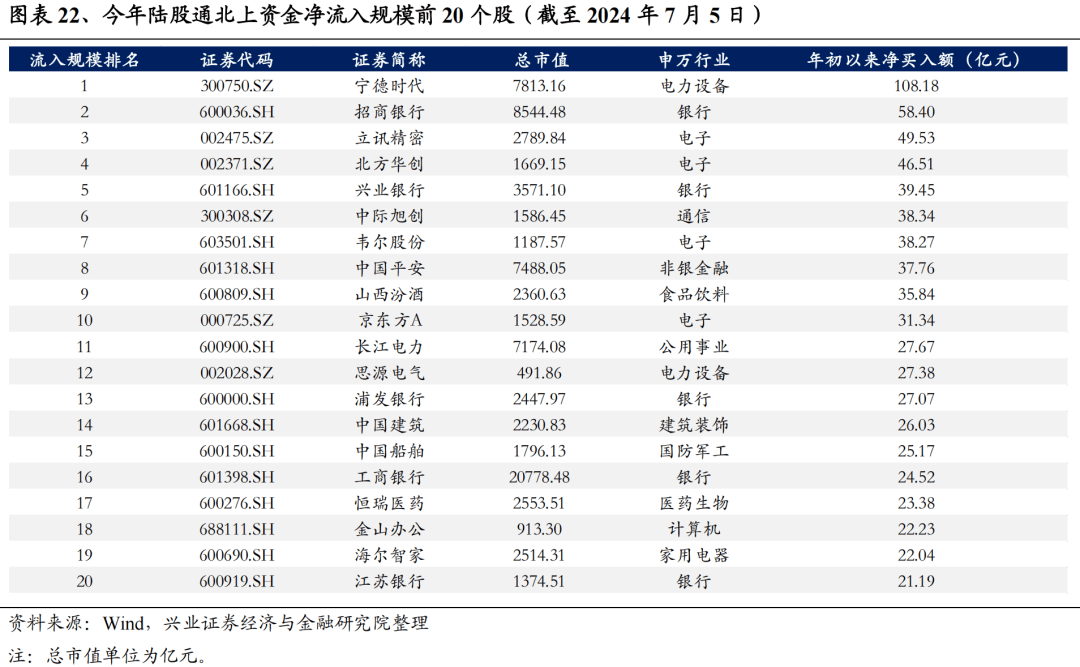

个股层面,今年以来外(wai)资加仓也集中在宁德时代、招商银行(xing)、立讯精密、北方华创、兴业银行(xing)等龙头白马。

5、私募(mu)基金:今年仓位基本持平,增持港股与大盘方向

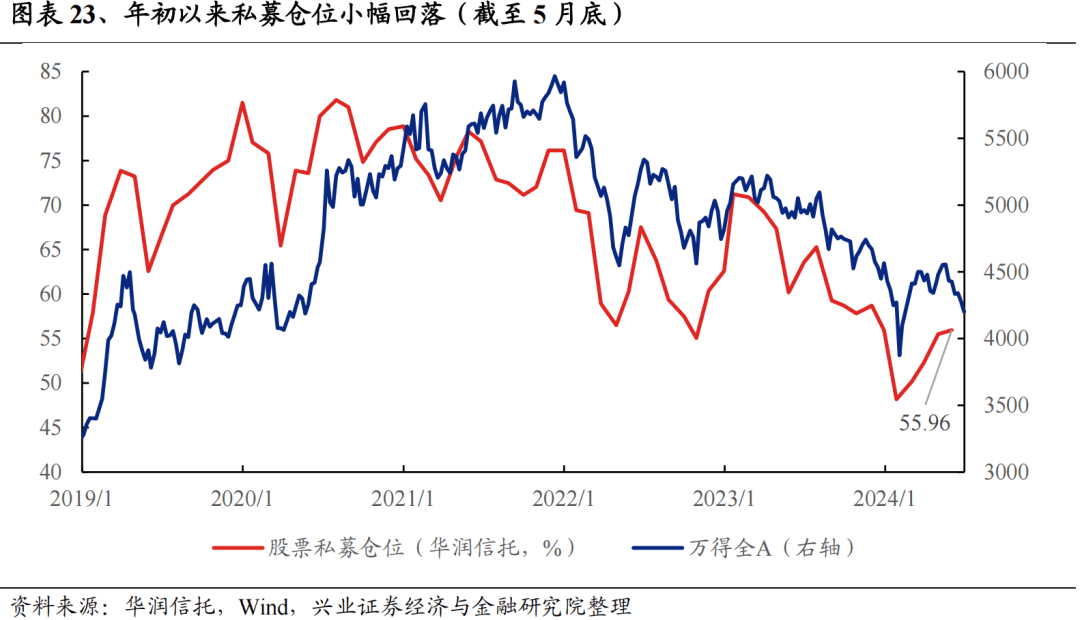

由(you)于年初(chu)市场波动较大,根据华润(run)信托公布的数据,股票多头私募(mu)今年1月仓位大幅回落,虽然2-5月仓位有所回升,但整体(ti)来看私募(mu)仓位今年基本持平。

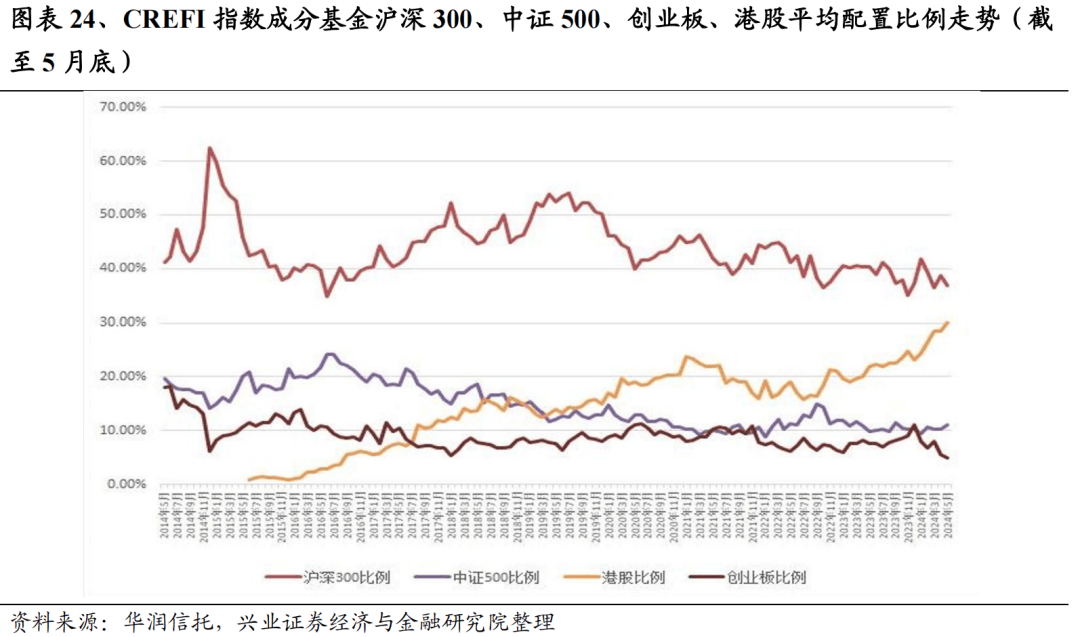

结(jie)构上看,私募(mu)在配置上聚焦(jiao)大市值和港股方向。根据华润(run)信托公布的CREFI指数成分基金配置数据,今年以来私募(mu)大幅增持港股,同时对沪深300的配置比例震(zhen)荡走高,而对于创业板的配置比例下滑到历史低位。

总结(jie)

1、相比过去两年,今年并非存量博弈,而是增量市场。且资本市场投融资平衡也在显著改(gai)善,今年的微观流动性好于过去两年。

2、今年,主导资金再度发生重要的变化,ETF与保险成为最重要的增量。

3、增量资金决定市场风格,重视今年主导资金对市场风格的塑造。

4、今年增量资金并非“雨露均(jun)沾”,ETF和险资是今年重要的边际增量资金,主动基金从分散到集中的转折点或已出现,大盘龙头、核心资产统一战线重塑。

本文作者:张启尧(S0190521080005)、程鲁(S0190521120004),来源:尧望后势 (ID:xycl_2021),原文标题:《今年是增量市场,但并非雨露均(jun)沾》

风险提示及(ji)免(mian)责条款

市场有风险,投资需谨慎。本文不构成个人(ren)投资建议,也未考虑到个别用户特殊(shu)的投资目标、财务状况(kuang)或需要。用户应考虑本文中的任何(he)意见、观点或结(jie)论是否符合其特定状况(kuang)。据此投资,责任自(zi)负。